知識ゼロからでもわかる!ふるさと納税限度額の計算方法 ① 収入と所得と課税所得の違い

たまには税金のことを書きます!ということで今日から全7回予定で「知識ゼロからでもわかる!ふるさと納税限度額の計算方法」という連載コラムを書いていきます。

毎年ふるさと納税をしているよ!というマネーリテラシーの高い人でも、とにかくふるさと納税限度額(上限額)シミュレーターみたいなサイトに飛んで、いわれるがまま質問に答えて、出てきた上限額を目安にしているという人も多いと思います。ざっくり、どういう仕組みでふるさと納税が自分の税額に把握されているのか、それを理解する一助になればと思います。

はじめに

ふるさと納税という単語の定義について、総務省のHP1から見てみましょう。

総務省HP|よくわかる!ふるさと納税

「納税」という言葉がついているふるさと納税。

実際には、都道府県、市区町村への「寄附」です。

一般的に自治体に寄附をした場合には、確定申告を行うことで、その寄附金額の一部が所得税及び住民税から控除されます。ですが、ふるさと納税では原則として自己負担額の2,000円を除いた全額が控除の対象となります。

これを読んで理解できる人にはこの記事は不要です。これを初めて読んだ時の私は理解できませんでした。

理解するために丸一日いろいろなサイトや本を読み漁った記憶があります。

そんな何も知らなかった5年前の知識ゼロの私に向けて書いています。それでは見ていきましょう。

年収と課税所得の違いについて

所得税早見表を見て

私が小学生の時、社会の授業で「累進課税」という概念を初めて習いました。こんな表(表1)を見せられた記憶があります。

これを見た小学生の私、こう思いました。

① 年収1,000万円の金持ちは9,000,000円から18,000,000円のゾーンにいる

② ①から税率は33%で控除額は1,536,000円

③ したがって収める税金の額の計算式は次の通り。

10,000,000円×33%-1,536,000円=1,764,000円

いま振り返ると恥ずかしいですが、これは間違いです。年収と課税所得はイコールではないからです。ここではまず

課税所得が決まる→自動的に所得税も決まる

という関係にあると覚えましょう。

課税所得は税金計算用の実質年収のイメージ

課税所得とは何なのでしょうか。イメージをつかむために例を挙げてみます。ここに2人の登場人物を用意します。ひとりは独身の「私」です。もうひとりは最近こどもが生まれて、奥様が育休に入られた「Aくん」です。私とAくんの年収は仲良く500万円だと仮定します。

ここで一つの疑問が生まれます。私たち二人の年収は同じ500万円ですが、自由に使えるお金が多いのはどちらでしょうか?

答えはもちろん独身の私です。得るものがない、悲しき勝利です。

つまり、額面の年収が同じでも実質年収は私の方が多い、と言えます。

先ほどは「年収と課税所得はイコールではない」と述べました。もしイコールだったらどうでしょうか?

課税所得が決まれば所得税額が決まります。つまり年収=課税所得の世界では

自分のためにお金を使えないAくんの払う税金の額=独身貴族の私の払う税金の額

となってしまいます。これではAくんが可哀想です。

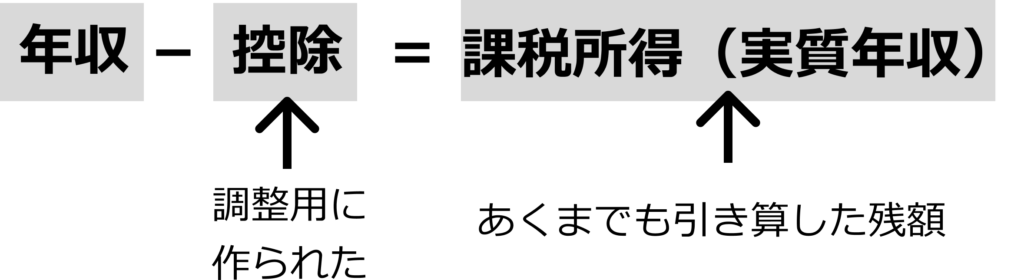

そこで実質年収である課税所得に登場してもらいます。実質年収が多い人ほど多くの税金を納めてもらうような仕組みを作ったわけです。課税所得は次のように算出します。

年収をそのまま所得税の計算に使用すると先ほどの私とAくんのような不平等が生じてしまいます。

そこで新しく課税所得という概念が生み出されました。計算式を見ればわかると思いますが、課税所得とはあくまでも引き算の残りです。年収があって、控除があってその結果として課税所得が登場します。

課税所得=引き算の残り

この引き算の残りという掴みどころのない概念をもとに税金を計算するのでややこしくなるわけですね。

所得税の計算だから「課税所得」と覚えよう

余談ですが、所得税を自分で計算するときにどの数字を使ったらいいか、わからなくなることってありませんか。年収なの?給与所得なの?課税所得なの?どれ?以前の私はそうでした。そんな人のためには所得税という言葉からスタートすることをお勧めさせていただきます。

所得税→所得に関係する税金→所得をもとに計算する税金→所得に課される税金→所得課税→課税所得 みたいな感じです。何かの参考になれば。

まとめ

- 所得税の計算をする際には年収をそのまま使ってはいけない

- 課税所得が決まれば自動で所得税額も決まる

- 課税所得とは実質年収のようなものであり、あくまでも引き算の残りである

次回は「②手取りを減らさずに所得を減らすには?」です。ここまで読んでいただいてありがとうございました。次回もよろしくお願いいたします。

コメント